양순미 기자

양순미 기자

[경제엔=양순미 기자] 올해 초 까지만해도 대한항공의 아시아나 인수가 제동이 걸리긴 했지만 단지 EU와 미국의 고집 정도로 여겨왔지만 약 3년이 다 되어가는 시점에서 대한항공은 아시아나항공 인수를 위해 말 그대로 "최선"이란 단어를 앞세웠다.

대한항공의 인수의지는 조원태 한진그룹 회장이 직접 등판하며 어느때보다 높다는 것을 대외에 보여주고 있다. 3년간 계속 되어온 인수 작업의 막바지로 보고 새로운 딜을 일 보여주고 있다.

단지 슬롯 한 두개를 내어주면 EU에서는 승인을 할 것이라는 예상을 했지만 생각보다 승인 절차가 까다로운 글로벌 시장이다. 국적 항공사 2곳을 모두 한 개의 회사에 운영한다는 것이 문제로 보여지기도 했다.

하지만 이번은 다르다. 8월에 잠시 제기됐든 '화물운송 포기'란 카드가 다시한번 올라왔다. 알짜 노선 포기, 슬롯포기에 화물사업 포기까지 포함됐다. 앞서 지난 6월 조원태 회장이 참석한 국제항공운송협회에서 외신과의 인터뷰에서 "우리는 여기(아시아나항공 인수)에 100%를 걸었다, 무엇을 포긴하든 성사시키겠다"는 인터뷰가 있었다.

|

| ▲ 아시아나 항공 |

모두가 알고 있지만 국적항공사 모두를 소유하게 될 한진그룹에 대한 눈총은 따갑다. 단순 항공사 하나의 매각 또는 주주교체가 아니라 국내 항공산업의 재편이고, 산업 경쟁력 강화라는 목표가 있기에 대한항공에 매각을 허용했던 것이다.

하지만 산업 경쟁력 강화라는 목표를 위해 매각을 허용한 마당에 앞서 말했던 슬롯을 포기하고, 핵심노선을 넘겨주고, 화물사업까지 포기한다면 경쟁력 강화가 아닌 경쟁력 상실로 보여줄 것이다. 산업은행은 이 부분을 가장 우려하고 있는 것이기도 하다.

하지만 최종 인수를 위한 승인을 얻는 과정은 쉽지 않다. 이에 선택지가 많지 않은 것이 한진그룹의 현실이기도 하다. 3년간 추진해온 아시아나항공의 매각은 한진그룹의 목표가 되어버린 것도 사실이다. 그동안 해외 경쟁 당국의 승인을 목표로 투자한 비용과 시간이 엄청날 수 밖에 없다. 알려진 바에 의하면 지난 4월을 기준으로 법률 자문료만 1000억이라는 이야기도 있다. 당연히 성공적으로 마무리 하고 싶은 것은 더이상의 이유가 없다.

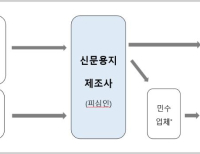

아시아나 인수를 위해 산업은행은 한진칼에 8000억월 우선 지원하고, 한진칼에서는 이것을 시작으로 대한항공에 유상증자 참여하는 모양으로 인수계획이 설계됐다. 산업은행과 한진그룹 조원태 회장 모두 아시아나 결합 승인만이 투자 한 것을 회수할 수 있는 방법이기도 하다.

이번 딜이 만약 물건너 간다면 큰 문제가 발생한다. KCGI라는 사모펀드를 등에 없은 누나 조현아상무와 진행된 경영권 분쟁이 다시한번 재현될 가능성이 제기 될 수도 있다. 산업은행 지분이 조현아 상무측으로 넘어 갈 가능성도 없지 않기 때문이다.

산업은행은 언제까지나 조현태 회장의 편은 아니기 때문이다. 한진칼은 델타항공과 호반건설, 팬오션 등 5%이상의 지분을 보유한 주주가 여럿인 점도 변수이기도 하다.

여러모로 결국 대한항공과 아시아나의 결합승인 성공, 이것만이 조원태 회장이 그룹을 지키는 일일 수도 있기 때문에 모든 것을 내 주고도 결합 승인을 받아야 하는 이유 이기도 하다.