김지영 기자

김지영 기자

신한카드는 유로화 2.3억(한화 약 3200억원) 규모의 해외 자산유동화증권(ABS) 발행에 성공했다고 29일 밝혔다.

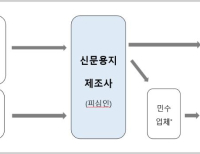

자산유동화증권(ABS)은 카드 매출채권을 담보로 유동화 사채를 발행해 자금을 조달하는 차입 방법으로 발행사의 경우 유동성을 얻고, 투자자는 실물자산이 담보된 안정적인 투자를 할 수 있는 이점이 있다.

신한카드에 따르면 이번 해외 ABS 발행은 평균 만기 5년으로, 통화 및 금리스왑을 통해 환율과 금리 변동에 따른 리스크 요인을 제거했다고 설명했다.

신용카드 매출채권을 기초자산으로 발행된 이번 ABS는 네덜란드계 ING은행이 투자자로 참여했으며, 해외 보증보험사 및 은행 등의 지급 보증 없이 국제신용평가사인 무디스로부터 최고 등급인 ‘Aaa’ 등급을 받았다.

특히 이번 ABS는 ESG 금융의 선도 은행으로 꼽히는 ING은행과의 협업을 통해 Social ABS로 발행했으며, 조달한 자금은 저신용자, 저소득층 등 취약계층 금융지원 사업에 사용할 예정이다.

신한카드 관계자는 “국내외 금융시장 변동성 확대가 지속되는 상황에서도 높은 신인도와 우수한 자산을 바탕으로 성공적으로 ABS를 발행했다”며, “앞으로도 사회적 가치 증대와 친환경 경영을 위한 적극적인 ESG 금융 전략 방안을 지속 추진해 나갈 예정”이라고 밝혔다.

|

| ▲ 6월 28일(현지시간) ABS 발행 조인식-김남준 신한카드 경영기획그룹장과(오른쪽 여섯번째) 관계자들이 기념 사진을 촬영하고 있다. / 사진-신한카드 제공 |

[경제엔 김지영 기자]